海航实业蛇吞象 市值38亿收购77亿项目

(原标题:海航实业蛇吞象 市值38亿收购77亿项目)

品牌同盟网配图

近3年海航海外并购总额超400亿美元;大量依托发债“补血”,4月10日海航团体债券余额142.5亿元

海航收购的脚步从未停止。海航团体旗下上市公司海航实业4月9日晚发布公告称,拟以13.99亿新加坡元(约合76.9亿港元,68.72亿元人民币)收购新加坡物流公司CWT。收购完成后,CWT团体将成为海航实业的子公司。

对收购目的,海航实业指出,CWT成熟的物流及商品贸易业务具有重大品牌价值、地域触角及稳固关系,将可更好地从该等有吸引力的行业动态中获益。

据英国《金融时报》报导,Dealogic数据统计显示,包括收购CWT在内,2015年至今海航的海外并购总额超400亿美元。

10天两度布局大物流

在业内,海航以频频收购著称。

1993年成立后,以航空起家的后起之秀海航借助杠杆收购快速突起,成为1家综合实业团体。2016年,海航团体以营业收入295.6亿美元位列《财富》世界500强第353位,排名较上年上升111名。

最近,海航又在短短10天时间内两度布局物流收购。4月9日晚间,海航实业宣布收购CWT团体。CWT团体于1993年在新加坡交易所上市,为1家世界级物流巨头,遍及世界90多个国家,业务触及物流服务、商品营销、金融服务及工程服务。公告显示,2016年,CWT团体4大业务板块的营收为92.5亿新加坡元(约合508.9亿港元),税前利润1.3亿新加坡元(约合7.1亿港元)。

而就在10天前,当地时间3月31日晚,世界最大的大宗商品贸易商嘉能可在官网发布消息称,公司以7.75亿美元(约合53亿元人民币)的价格向海航创新金融团体出售石油仓储和物流业务51%的股权。

“蛇吞象”多用杠杆收购

记者发现,海航实业本次收购CWT属“蛇吞象”式交易。据新浪财经数据,海航实业当前市值38亿港元,远低于交易金额68亿元人民币和交易对方估值。

相比1般收购,蛇吞象式收购操作难度大,对资金要求高,还可能触及借壳,常常1出现就备受外界关注。不过,1向以善于资本运作的海航却多次上演类似交易。

2015年6月,海航旗下西安民生宣布,作价268亿元收购供销大集控股100%股权。2016年12月,海航旗下天海投资公告称,收购美国纽交所上市公司英迈国际100%股权完成交割。记者注意到,供销大集控股的体量远超西安民生,英迈国际的体量也远高于天海投资。比如2015年,天海投资营收仅7.2亿元,而英迈国际实现营收达430.26亿美元(约2960.8亿元人民币)。

“蛇吞象”收购资金来源于哪呢?杠杆收购是海航扩大惯用工具。以本次收购CWT为例,海航实业称,计划之内部资金、外部融资及大股东海航团体关联方提供不超过14亿新加坡元(约77亿港元)的免息无抵押融资的方式作支付。

■揭秘

【资金】资金3大来源:银行借款、发债、融资

海航多次大范围的并购,它“弹药”来源是哪里呢?据新京报记者梳理,其主要资金来源包括银行借款、发行债券、配套融资等途径。

跟国内大部份企业1样,海航对银行借款依赖较大。新京报记者自中国货币网获得的海航财报显示,截至2016年6月底,海航共取得多家银行的综合授信额度高达5398亿元。其中,已使用2986亿元,还没有使用2412亿元。

发行债券为海航又1大“补血”方式。根据wind数据统计,新京报记者发现,截至4月10日海航团体债券余额142.5亿元,其中1⑶年到期的到达101亿元,金额占比较大,这意味着未来几年将迎来偿债高峰。

另外,在上市公司层面实行重大收购时,海航常常会实行巨额配套融资寻求外助。以上述西安民生收购供销大集控股为例,配套资金投资项目为供销大集项目,该项目投资总额257.09亿元,其中应用配套资金高达132亿元,占比过半。

【风险】海航资产负债率3年均超70%

在依托收购而快速突起的另外一面,海航团体的资产负债率长时间高居不下。

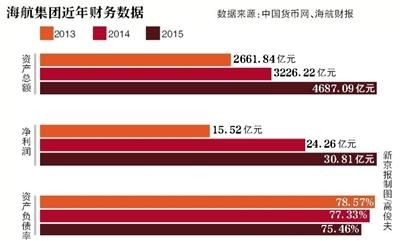

新京报记者自中国货币网获得的多份海航财报显示,海航团体2013年资产负债率为78.57%,2014年为77.33%,2015年为75.46%,长时间高位运行。同期,海航团体投资性现金流入量长时间保持负数,且迅速扩大,2013年为⑶16亿元,2015年为⑷86亿元。

民航专家綦琦对新京报记者表示,航空企业1般都是重资产、高负债企业,而海航团体更加特例,这个和体制机制有关。

“跟国航等3大航相比,3大航都是央企,海航不是国企,在企业定位、经营灵活性、混业经营上有更多优势。而在海航进入的非航空领域中,很多都是高现金流行业,而且收购本身也需要很多资金,这造成了海航的高负债。这类情况下,对海航的资本运作能力要求比较高,它除国内的资金外,也在收购中用了1些海外资金”,綦琦指出。

事实上,高杠杆发展之下,海航1直备受外界质疑,乃至屡次有谎言称海航资金链断裂。评级机构新世纪评级在较近1份报告中指出,海航团体截至2015年底资产负债率同比有所下降,但负债经营程度仍然偏高。

【环境】获政府、评级机构多方支持

长时间保持高杠杆的海航,何以赢得银行等债权人的支持呢?

1个可能的缘由是政府的支持。海航财报显示,2012年⑵015年取得补贴收入分别为5.45亿元、8.32亿元、10.61亿元和15.87亿元。海航称,公司得到地方政府、民航局在税费优惠、资金支持和财政补贴等方面的有力支持,为公司的发展提供了良好的政策环境。

同时,评级机构仿佛也并未否决海航的杠杆扩大。记者根据wind数据统计,在2008年首次评级时,新世纪给了海航团体AA评级,2011年上调至AA+,2016年上调至AAA。AAA意味着偿还债务的能力极强,基本不受不利经济环境的影响,背约风险极低。

当问及延续上调评级时,新世纪评级负责海航评级的黄蔚飞表示,我们每次评级都有公告。我们的评级观点都是以公司口径为准,不方便对媒体发表个人观点。

另外,海航团体债券事务的负责人禹培峰和宣扬部门负责人电话无人接听。

-

复方鱼腥草合剂治疗感冒喉咙痛吗?真正的“咽喉卫士”

干燥季节或流感高发期,经常会出现喉咙痛的症状,就像吞刀片一样难以忍受,相信这种痛苦大家都有感受过。为...[详细]

-

复方鱼腥草合剂怎么样?中医智慧下的咽喉“清道夫”

春季为流感高发期,不幸中招会出现咳嗽痰多、浑身无力、喉咙痛等不适症状,其中喉咙痛尤其常见。轻者说话声...[详细]

-

鱼腥草合剂的功效与作用:感冒上火喉咙痛的“天然救星”

季节交替、饮食辛辣、熬夜加班,都容易引发感冒上火,继而出现喉咙痛的症状,声音嘶哑、吞咽困难的感觉相信...[详细]

-

什么情况下喝复方鱼腥草合剂?关键时刻拯救刀片嗓

在很多年轻人看来,熬夜是一种自我救赎的行为,白天忙于社交场,只有晚上那一点点时间属于自己,殊不知凌晨...[详细]

-

金笛复方鱼腥草合剂可以治疗感冒吗?抓住救命稻草

感冒病毒虽然在现代医学的威力之下变得不再猖狂,但是一旦感冒,鼻子像被水泥封住,脑袋昏昏沉沉,而喉咙也...[详细]

-

金笛复方鱼腥草合剂的功效是什么?咽喉健康的“中药盾牌”

现在人加班熬夜、饮食不健康、作息无规律,导致身体抵抗力下降,很容易出现各种不适的症状,比如喉咙痛,作...[详细]

-

-

富士胶片新品电子上消化道内窥镜隆重亮相内镜年会

上海2025年11月10日 /美通社/ -- 11月7日,富士胶

-

SGS发布《自然光显示技术的护眼价值与科学评估方法白皮书》

上海2025年11月10日 /美通社/ -- 2025年11月6日,第

-

腾盛博药在2025年AASLD大会上发布ENSURE II期研究最新突破性数据,进一步强调...

队列4随访数据显示,接受elebs

-

中国中医药信息学会医药信息传播管理分会顺利完成第二届理事会换届选举

2025年11月4日晚,中国中医药信息学会医药信息

-

进博现场 | 中国有2.5亿过敏鼻炎患者,专家支招科学"抗敏"

上海2025年11月7日 /美通社/ -- 花粉肆虐时的喷嚏

-

西门子医疗中国与诺华公司签署战略合作备忘录

上海2025年11月7日 /美通社/ -- 近日,在第八届中

-

-

-

肝纤维化不能吃什么?肝纤维化饮食的注意事项有哪些?

中国人口14亿多,其中有9000万乙肝病毒感染者

-

肝硬化需要全疗程用药吗?哪个品牌的软肝片好?用药讲疗程,安全有保证!

人们常说“慢性病要以慢治慢”。古人倡导“

-

肝硬化的突出表现有哪些?用什么药软肝效果好?保肝软肝就选中成药

肝硬化是一种常见慢性病,引起肝硬化的病因

-

肝硬化的前期表现有哪些?肝硬化前期该如何选择软肝药品呢?

中国人的饮酒文化众所皆知,都特别喜欢酒桌

-

肝硬化患者吃什么药好,复方鳖甲软肝片有效吗?疗效值得认可

我国是肝病高发生率大国,每年有超过120万病

-

肝硬化吃复方鳖甲软肝片怎么样?复方鳖甲软肝片功效与作用来评价

肝硬化是一种常见的慢性肝病,是由一种或多

-

-

-

-

-

-

-

-

-

-

-

-

-

优养在线

优养在线